近期信用债强势表现能否延续?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

“我们的声音要被听到!”澳洲史上最大规模华人大选民调,即刻参与 >>

近期信用债市场异军突起,表现抢眼,其亮眼表现有何特点,背后的原因是什么?后市是会延续强势,还是会进入调整?

3月中旬上海疫情爆发以来,受美联储鹰派加息步伐渐近影响,全球风险资产和避险资产的表现均不佳,股、债、汇、商乱杀的局面屡见不鲜,国内大类资产也难以独善其身,表现较为惨淡。然而,债券市场的一个分支领域——信用债市场,却异军突起,表现抢眼,成为这段时间资本市场“最靓的仔”。本轮信用债亮眼表现有何特点,其背后的原因是什么?后市是会延续强势,还是会进入调整?本文将逐一分析。

近期信用下沉趋势明显,信用利差大幅压缩

4月以来,受疫情影响,央行努力保持市场流动性的合理充裕,资金面较为宽裕,资金利率中枢下降明显,R007由2.1%的政策利率附近降至如今的1.7%左右,而R001则由2.0%降至1.35%左右。然而以国债为锚的利率品种,表现却相当一般,短端较3月末仅略有下行,长端更是不下反上,10年国债利率在2.8%附近徘徊良久。

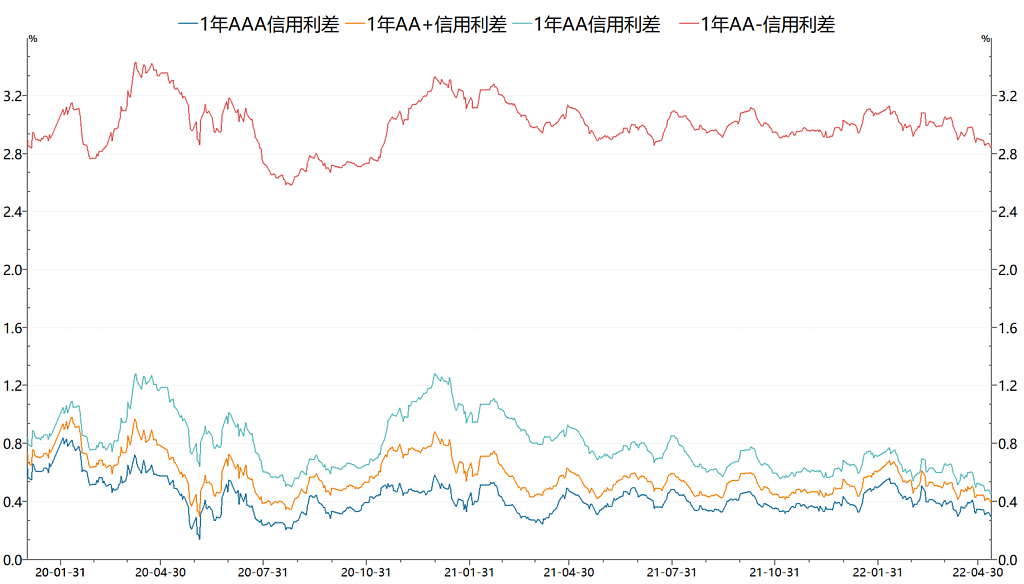

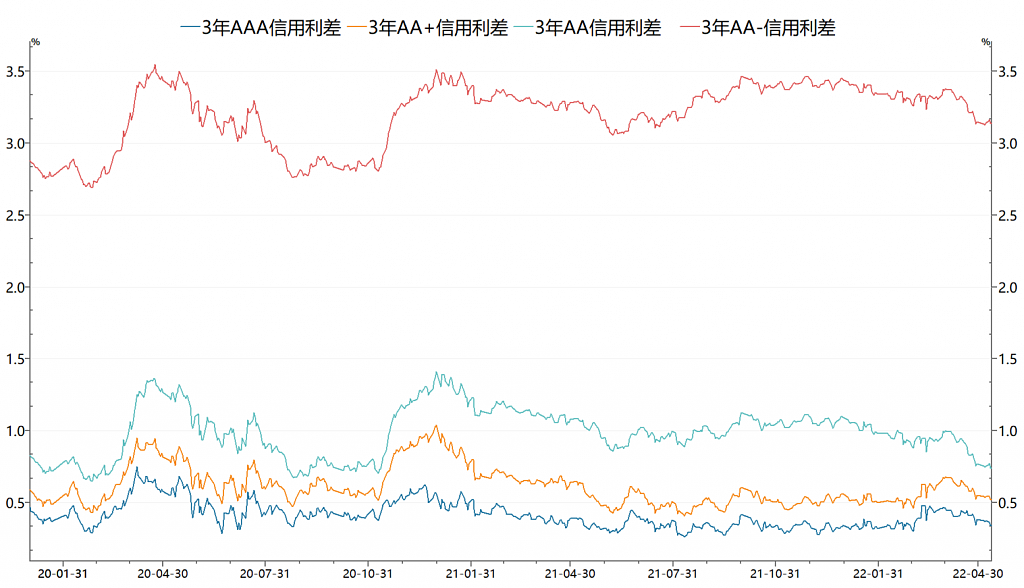

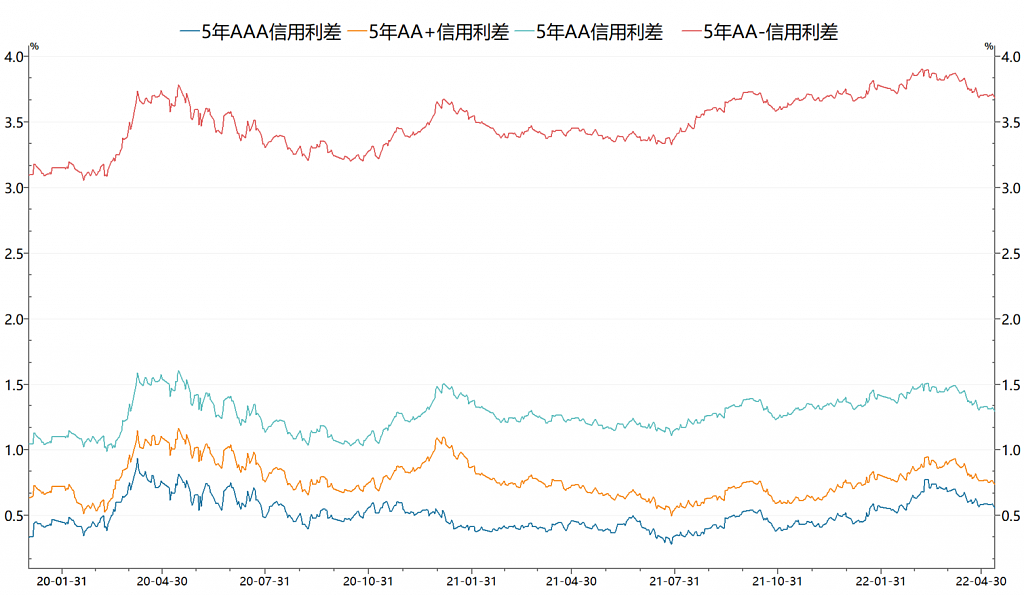

与之成为鲜明对比的是,各信用债品种,无论是短融中票,还是城投、企业债,亦或是银行各类次级金融债,都录得了明显的收益率下行,短端表现好于长端。截止到5月11日,1年期品种因为资金利率下行的关系,普遍较3月底下行25-35bp,3年期在15-30bp间,5年期则在13-18bp间。而市场交易员还反映,估值没有完全反映出市场买信用债的情绪,因为成交定价(价格)永远都是大幅高于前日估值的。

而另一个值得关注的特点就是,AA和AA-为代表的中低评级品种表现明显好于AAA和AA+品种,比如3年期AA、AA-中票分别下行了30bp和27bp,而对应的AAA和AA+仅下行了16bp和19bp。在经历了过去半年多因为房地产政策收紧而导致信用风险偏好下降的时期以后,投资者表现出了较为明显的信用下沉迹象,信用风险偏好有所恢复。

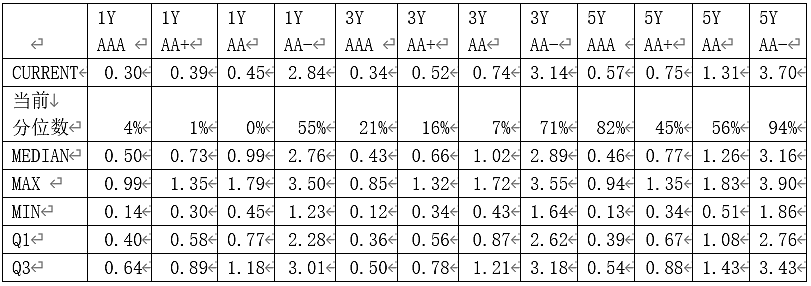

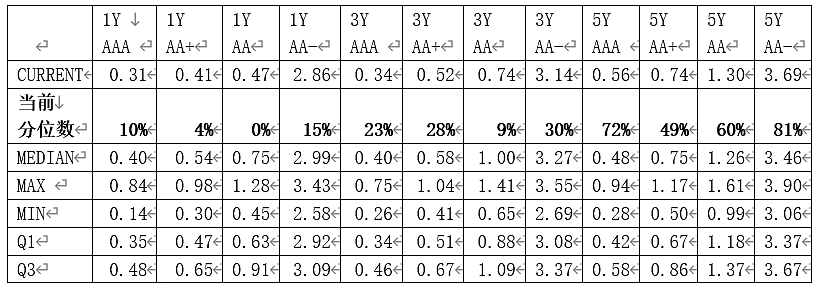

受此影响,信用利差大幅压降,1年、3年品种信用利差多创下年内新低,尤其是AA和AA-品种信用利差降幅最大。当然,低评级表现较好的原因,部分受到前期信用风险上升时升幅较多影响。拉长时间来看,2015年以来,1、3年期的AA品种表现最佳,目前信用利差已经处于历史低位,而AA-品种尚在50分位数以上,5年期各品种表现较为一般,反映出市场愿意下沉信用,但对拉长久期仍较为谨慎。

图表1 2015年以来短融中票相对国开信用利差

数据来源:中国债券信息网,Wind

2020年疫情后信用债三次强势表现的背后原因分析

2020年疫情后,在货币政策宽松的刺激下,信用债整体表现要略好于利率债,因为流动性充裕,利率水平整体下行,合意项目间歇性缺席,所以资产荒的现象频频出现,导致信用债被超买的现象屡有发生,信用利差(尤其是中高评级、短期限)好于疫情之前。笔者结合2020-2022年的三段信用债的强势表现分析,发现信用利差走窄通常伴随着所谓“资产荒”的现象,而这一阶段通常又与信贷疲弱和政府债发行节奏有关。这其实并不难理解,因为信贷疲弱,政府债发行缺席,往往意味着可贷项目有限,是“资产荒”的另一侧写。此外,信用走强与资金利率高低并无太明显的关系,只要流动性保持充裕、不处于信用风险高发期即可,同时利率债表现不能太强,这三段时期都满足这一特点。

1、2022年5月-10月

5月开始,利率牛市结束,转而掉头向上,信用市场因为流动性较差,估值被动变化,信用利差呈现出被动走窄的态势。而信用债主动表现好于利率债其实是从7月初开始的,彼时股市表现强劲,市场流动性充裕,对经济向好的预期和货币政策逐步退出的担忧,导致市场无风险利率呈缓步上行态势,但货币超发叠加地方债发行前置(2.8万亿地方债6月底前发行完毕),导致下半年市场再度出现结构性资产荒的声音,于是信用债受追捧,表现强势,信用下沉明显,3-5年中低评级(AA、AA-)品种利差下降超在30-40bp间,1年中低评级品种利差下降在40-60bp间,均好于高评级(AAA、AA+)对应品种。这一现象延续到8月末,这两个月也是2020年新增信贷的阶段性低点(仅高于2月)。9月因为信贷扩张的缘故,信用利差有所走阔,但随着10月信贷萎靡,再度出现了利差收窄的走势。

2、2021年前三季度

这一阶段因为疫情后政策逐步退出的关系,信贷投放不及2020年同期,市场流动性充裕,资金利率稳定,而一个更重要的变化的是地方债的后置发行。上半年地方债仅发行1.48万亿,为全年发行的三分之一,一季度更是只有360亿的新增发行。这也导致了“资产荒”来的比2020年更早一些,1年期高评级债券信用利差降幅在30-40bp,AA级和AA-在40-50bp,3年和5年期AA+级利差压降更是在50bp左右,3年期AA级和AA-级利差降幅在3-50bp,5年表现略差,但也在20-30bp。这一现象直到7月意外降准后,经济下行,货币政策边际向宽,利率走强,才逐步逆转。

3、2022年4月-?

受疫情影响,金融市场流动性非常充裕,如前文所述,资金利率大幅下行,但利率债因为受到央行政策不及预期和美联储加息政策的外溢影响,表现平平,导致利率债的吸引力下降。其次,央行通过结构性政策引导银行降低存款利率,再结合金融市场中的资金利率和同业存单利率,使得金融资产的预期收益率有下降的趋势。此外,信贷市场方面,票据利率在4月底连续数日接近0利率,5月上旬开始又大幅下降,1M品种目前已经降准0.3%的低位,或预示着4月乃至5月的信贷较为疲弱。而股市方面,大盘持续的低迷表现,使得很多混合类基金和资管产品被迫加大了对债券的配置。于是,绝对收益较高的信用债就再次成为了市场追捧的对象。

图表2-4 2020年以来1年、3年、5年各信用品种对国开信用利差

数据来源:中国债券信息网,Wind

后市展望:信用强势表现将延续还是出现调整?

目前,市场已经出现了信用利差将要走阔、信用债面临明显调整的观点,这是基于过去一个月信用债表现过于强势的因素,如前文所示,部分品种估值已经偏高,所以调整的赔率较高。那么假设信用利差走阔,是利率走强还是信用债收益率被甩卖而走弱?

对国内无风险利率的观点,笔者近期并无变化,谨慎偏空。原因是疫情后宏观政策将向稳增长倾斜,财政和货币政策应当都会有增量的政策出台。对于前者,近期市场空传的特别国债可能并非空穴来风,但从时间点来看,下半年的概率更大,从节奏上来看,也正好可以接棒地方债于6月底前基本发完后的空档期。对于后者,因为美国加息政策的外溢效应、资本流出和人民币贬值的压力,对国内货币政策形成掣肘,笔者认为央行对数量型工具的考量可能要优先于价格型工具。目前中美国债利差已经深度倒挂,利率中短期内下行的空间有限。

那么信用债是否会主动出现调整?笔者认为近期房地产政策的因地边际放松,已经逐步打消了市场对信用风险的担忧,而疫情后的一系列稳定政策几乎也保证了信用风险不会在中短期内大规模爆发,这就导致以配置为主的信用投资者没有理由去甩卖信用资产,毕竟卖了之后也缺乏合意资产可买。因此信用债缺乏主动深度调整的基础。

因此,笔者认为信用债后续会出现明显调整的概率并不大,有可能出现交易性调整,但之后或仍将延续较强表现。从2020年和2021年的两波信用走强的时间段来看,信用走强的阶段不会在1、2个月就结束。

那么信用利差是否仍有下行空间?从2020年疫情以后信用利差的表现来看,显然是有结构性空间的。目前5年品种信用利差的压降的幅度明显弱于此前两轮,而3年期中高评级品种的利差分位数也有一定空间,只有1年以内品种(AA+和AA)在估值方面面临一定的调整压力。

图表5 2020年疫情以来短融中票相对国开信用利差

数据来源:中国债券信息网,Wind

“我们的声音要被听到!”澳洲史上最大规模华人大选民调,即刻参与 >>

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64